上周市场回顾(2021.07.26-2021.07.30)

市场回顾

上周上证指数收于3397.36 点,下跌4.31%;深证综指收于2385.62 点,下跌3.34%;沪深300指数收于4811.17 点,下跌5.46%;两市股票累计成交6.81 万亿元,日均成交量较上周上涨2.79%。

行业表现回顾

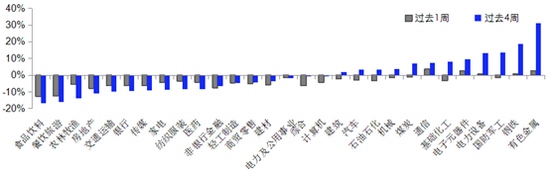

上周表现最好的板块依次是通信、有色金属、电子元器件,表现最差的依次是食品饮料、餐饮旅游、房地产;过去4周涨幅最大的依次是有色金属、钢铁、国防军工,表现最差的依次是食品饮料、餐饮旅游、农林牧渔。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2021/07/30

国泰旗下产品业绩回顾

数据来源:银河证券;时间截至:2021-07-30。

基金的过往业绩及其净值高低并不预示其未来业绩表现。我国基金运作时间较短,不能反映股市发展的所有阶段。

基金具体过往业绩及业绩基准表现请详见国泰基金官网:

未来A股市场展望

7月,市场表现可谓是冰火两重天,近一月涨跌幅中,以有色、钢铁、新能源为代表的板块获得2位数以上的上涨,而传统板块如大金融、大消费领域则持续杀跌,并带领以沪深300、上证50为代表的大盘指数创下年内新低。从7月份的市场成交额来看,日均成交额接近1.2万亿,再度创下今年来的新高。而从北上资金7月表现来看,虽说A股表现波澜壮阔,但北上依然保持稳步前进的态势,全月合计净流入107亿元,整体仍处在进出平衡的状态中。上周五的中央政治局会议,在产业方面预计对于投资方向或有较大影响,传统暴利行业监管加强,硬科技崛起是重要趋势。此次政治局会议明确提出:“要强化科技创新和产业链供应链韧性,开展补链强链专项行动,加快解决“卡脖子”难题,发展专精特新中小企业”。此外,本次会议新增了发展新能源汽车与人口政策的相关表述,叠加此次重磅会议的催化,本周相关板块的行情或值得期待。需要注意的是,新能源板块估值虽然在高业绩增速下有所消化,但仍处在90%分位以上,所以需要警惕可能出现的波动,建议着眼于长期分批布局。目前,全球疫情风险仍较强,防范输入性疫情的挑战仍不小,近期南京与张家界的散点Delta疫情传播影响有所加大,已扩散至全国多个省市,抗疫形势严峻。如果疫情进一步扩散,可能会对经济恢复进程带来新的扰动。由于8月通常为暑期消费的旺季,我们预计本轮疫情的影响或将对8月的各地服务业消费产生较大扰动,但具体影响幅度仍有待观察。

未来债券市场展望

七月上半月,央行超预期全面降准0.5个百分点,货币政策稳中趋松,流动性预期明显改善,利率整体下行;七月下半月,海外第三波疫情发酵,国内疫情点状爆发,避险情绪有所升温,央行投放跨月资金呵护资金面,利率进一步下行。全月来看,利率整体下行。其中1年期国债下行29BP至2.13%,10年期国债下行24BP至2.84%;1年期国开债下行30BP至2.21%,10年国开下行26BP至3.23%。信用债收益率整体小幅下行,其中3年期AAA、AA+、AA分别下行32BP、39BP、31BP至3.09%、3.22%及3.71%,信用利差整体收窄,等级利差小幅走阔。上证综指下跌5.4%,创业板指下跌1.06%,中证转债指数上涨2.94%,全市场平均转股溢价率明显走高;行业方面,有色金属、钢铁、电力设备、电子及基础化工涨幅居前,房地产、传媒、农林牧渔、食品饮料及餐饮旅游跌幅最大。

近期债券市场主导因素由降准向基本面切换。全球疫情的再次爆发,使得经济修复预期有所下调,下半年基本面对债市有一定利好作用。7月中国官方制造业PMI低于预期也使得基本面走弱预期得到强化。从政治局会议定调来看,稳增长的诉求有所显现,但政策强调跨周期、统筹今明两年,专项债的拉动作用将滞后至四季度及明年年初,市场担心的供给压力及稳增长发力也将有所延后。总体而言,短期仍处于基本面及货币环境均较为有利的环境,利率易下难上,但长端利率突破2.8%关键点位,在政策利率不下调的前提下,利率下行空间亦较为有限。策略上,复盘牛市中利率回调的几个期间:2018年4-5月回调20BP,回调原因为严监管及供给带来的供求压力;2018年8-9月回调幅度20BP,回调原因发改委稳基建,宽信用预期升温,经济悲观预期修复;2019年9-11月回调30BP,回调原因降息预期落空,贸易谈判好转,经济数据有所企稳。复盘可见,利率下行中回调的触发因素多在于进一步宽松预期的落空及经济悲观预期修复(可能是经济数据的企稳或宽信用预期升温)。短期来看,此类风险相对可控;但利率下行至2.8%以下需关注利率对经济回落及货币宽松的过度演绎后预期修复带来的上行压力。从信用利差及流动性溢价角度考虑,信用债整体性价比弱于利率债,有票息优势的短久期信用债配置价值百科更高。

未来黄金市场展望

截止至上周五(7月30日),伦敦现货黄金报收1814.15美元/盎司,上周累计上涨12.10美元/盎司,涨幅0.67%,最高上冲至1832.68美元/盎司,最低下探至1792.31美元/盎司。回顾上周以来海外主要市场动态:美国FOMC利率决策符合预期,美国二季度实际GDP年化季环比低于预期。

美联储上周议息会议的宽松立场令美元走低,而由于通胀预期抬升,美国十年期国债实际收益率走低,总体而言,这些因素对黄金起到了相当大的支撑作用。此外,美国二季度GDP远低于市场预期,随着财政刺激的影响逐渐减弱,价格飙升削弱了购买力,德尔塔变种肆虐,下半年美国经济增长或将放缓,美联储提前缩减QE可能性低,可以关注9月底的议息会议。本周将公布美国7月失业率、非农等就业数据,将会对美联储政策走向的预期产生比较大的影响,可以重点关注。

全球低利率高债务环境下,黄金配置价值百科仍凸显。新冠肺炎疫情发生后,美联储紧急降息、无限量QE、扩大资产负债表创造出了宽松的货币政策环境。中长期来看,全球疫情和经济复苏前景仍具有不确定性,黄金在资产组合中或能继续发挥避险作用;而美联储6月议息会议结果显示,预计2023年前依然不会加息,持续的低利率环境也将对黄金价格形成有力的支撑。

未来海外市场展望

上周海外市场大事件:美联储再放鸽,后续重点关注就业和疫情。美科技巨头业绩分化,增速可持续性引发普遍担忧。全球疫情继续升温,封锁或再度出现。中国官方安抚市场,但市场企稳仍需时日。

上周海外各资产表现:股市方面,美股小跌,港股大跌。美股标普、纳斯达克、道琼斯分别下跌0.4%、1.0%、0.4%。美联储放鸽符合预期,市场跟随头部科技巨头业绩表现及指引好坏而波动。港股恒生指数、国企指数、科技指数分别下跌5.0%、6.2%和6.7%。尽管监管层出面安抚市场,港股资金仍继续出逃,单周南下净流出资金近227亿人民币,其中软件服务板块单周南下净流出超160亿人民币。腾讯、美团单周分别大跌9.8%、21.3%,两者南下净流出超156亿人民币。债市方面,美债10Y利率继续下潜。美债10Y收益率再次下跌5.4bp。美联储维持鸽派立场,德尔塔疫情有所升级导致避险情绪高涨。汇市方面,美元指数下跌。美元指数下跌0.9%至92.1美元,美联储放鸽导致美元走弱。美元兑在岸、离岸人民币报6.456、6.463附近。大宗方面,金价、油价上涨。COMEX黄金上涨0.8%至1817美元,美联储减码仍需时日,实际利率、美元的走弱支撑金价走高。WTI原油上涨2.3%至73.8美元上方,家庭支出创几十年来最大增幅,或侧面反映对石油的旺盛需求,同时油价也受到美元走软支撑。

本周海外关注事项:

-英国央行和澳大利亚央行将公布利率决定,预计都将按兵不动。中国将公布PMI数据,美国将发布非农就业以及工厂订单等关键数据。关注阿里巴巴、汇丰等公司业绩。

一周要闻回顾

●7月PMI有所放缓

中国7月制造业PMI为50.4,预期为51.1,前值为50.9;制造业总体继续保持扩张态势,但步伐有所放缓。中国7月非制造业PMI为53.3,前值为53.5;综合PMI产出指数为52.4,前值为52.9。

●中央政治局会议近日部署下半年经济工作

中央政治局会议近日部署下半年经济工作,要求合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量。市场普遍预计下半年发债进度将加快。统计显示,8月-12月有约2.6万亿元新增地方政府债券待发行。

风险提示

周刊相关观点不代表任何投资建议或承诺,我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选择与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。

责任编辑:张润时

原标题:泰周刊7月市场表现冰火两重天